润丰股份将于深交所创业板上市 存16宗环保违法违规

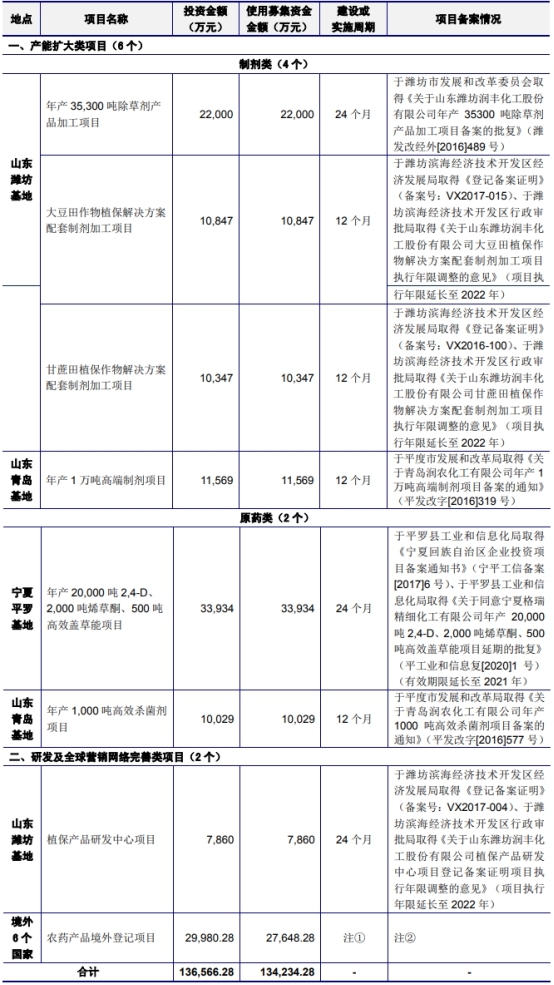

山东潍坊润丰化工股份有限公司(以下简称“润丰股份”)于10月22日首发上会获通过,公司此次将于深交所创业板上市,公开发行新股数量不超过6905万股,公司股东本次不公开发售股份,保荐机构为东北证券股份有限公司。润丰股份此次拟募集资金13.42亿元,其中,2.20亿元用于年产35300吨除草剂产品加工项目,1.08亿元用于大豆田作物植保解决方案配套制剂加工项目,1.03亿元用于甘蔗田植保作物解决方案配套制剂加工项目,1.16亿元用于年产1万吨高端制剂项目,3.39亿元用于年产20000吨2,4-D、2000吨烯草酮、500吨高效盖草能项目,1.00亿元用于年产1000吨高效杀菌剂项目,7860万元用于植保产品研发中心项目,2.76亿元用于农药产品境外登记项目。

创业板上市委员会2020年第35次审议会议于2020年10月22日召开,润丰股份首发符合发行条件、上市条件和信息披露要求。创业板上市委对润丰股份提出了三项问询问题,其中,要求润丰股份说明申请农药产品境外登记证以来每年支付登记费的金额,农药产品登记证数量与登记费用无直接匹配关系的原因及合理性。

2014年至2020年1-6月,润丰股份实现营业收入分别为30.77亿元、29.07亿元、38.02亿元、50.47亿元、54.02亿元、60.74亿元、35.83亿元;主营业务收入分别为30.24亿元、28.93亿元、37.51亿元、50.21亿元、53.91亿元、60.51亿元、35.54亿元;销售商品、提供劳务收到的现金分别为28.47亿元、29.47亿元、35.38亿元、50.05亿元、54.04亿元、61.60亿元、30.16亿元。

2014年至2020年1-6月,润丰股份净利润分别为1.47亿元、1.94亿元、2.52亿元、2.87亿元、3.20亿元、3.54亿元、2.80亿元;归属于母公司所有者的净利润分别为1.47亿元、1.79亿元、2.38亿元、2.62亿元、3.10亿元、3.39亿元、2.70亿元;经营活动现金流量净额分别为2.53亿元、4.00亿元、5.04亿元、3.19亿元、4.38亿元、7.47亿元、1.34亿元。

2014年至2020年1-6月,润丰股份资产总计分别为28.09亿元、30.63亿元、40.21亿元、47.40亿元、48.72亿元、52.80亿元、65.56亿元;其中,流动资产分别为20.86亿元、22.28亿元、31.87亿元、38.13亿元、39.22亿元、42.14亿元、53.97亿元;非流动资产分别为7.23亿元、8.35亿元、8.35亿元、9.27亿元、9.49亿元、10.66亿元、11.59亿元。

2014年至2020年1-6月,润丰股份负债总计分别为18.35亿元、19.08亿元、26.61亿元、27.75亿元、26.37亿元、27.27亿元、37.82亿元;其中,流动负债分别为18.35亿元、19.05亿元、26.42亿元、27.59亿元、26.16亿元、27.00亿元、37.30亿元;非流动负债分别为0.51万元、297.44万元、1963.82万元、1656.96万元、2191.48万元、2657.84万元、5109.08万元。

2014年至2020年1-6月,润丰股份货币资金分别为7.43亿元、8.00亿元、10.00亿元、14.32亿元、14.42亿元、16.32亿元、20.68亿元;占流动资产比例分别为35.61%、35.90%、31.38%、37.56%、36.77%、38.73%、38.32%。

2014年至2020年1-6月,润丰股份短期借款分别为7.41亿元、6.56亿元、5.26亿元、5.32亿元、4.04亿元、1.72亿元、6.10亿元;占负债比例分别为40.40%、34.44%、19.90%、19.29%、15.45%、6.39%、16.35%。

2014年至2020年1-6月,润丰股份应收账款账面价值分别为9.56亿元、10.16亿元、14.77亿元、15.70亿元、17.54亿元、17.56亿元、23.20亿元,占总资产的比例分别为34.02%、33.17%、36.72%、33.13%、36.00%、33.26%、35.39%,占流动资产的比例分别为45.81%、45.61%、46.35%、41.18%、44.71%、41.67%、42.99%。

2015年至2020年1-6月,润丰股份应收账款余额分别为10.78亿元、15.65亿元、16.64亿元、18.59亿元、18.66亿元、24.65亿元;同期营业收入分别为29.07亿元、38.02亿元、50.47亿元、54.02亿元、60.74亿元、35.83亿元。

中国经济网记者计算,2015年至2020年1-6月,润丰股份应收账款余额占营业收入比例分别为37.08%、41.15%、32.98%、34.42%、30.72%、68.79%。

2014年至2020年1-6月,润丰股份应收账款周转率分别为3.53次、2.79次、2.88次、3.13次、3.07次、3.26次、1.65次;同期同行业上市公司均值分别为9.43次、8.74次、8.73次、8.84次、9.43次、9.64次、4.72次。

2014年至2020年1-6月,润丰股份存货账面价值分别为3.09亿元、3.46亿元、5.95亿元、6.92亿元、5.54亿元、6.14亿元、7.67亿元,占流动资产比例分别为14.82%、15.54%、18.66%、18.15%、14.13%、14.57%、14.21%。

2014年至2020年1-6月,润丰股份存货中库存商品分别为5441.99万元、8272.95万元、2.40亿元、3.56亿元、2.39亿元、3.02亿元、4.11亿元,占比分别为17.60%、23.90%、40.27%、51.45%、43.17%、49.22%、53.60%。

2014年至2020年1-6月,润丰股份存货周转率分别为8.58次、7.37次、6.45次、6.14次、6.97次、8.39次、4.18次;同行业上市公司均值分别为6.05次、4.76次、5.40次、6.01次、6.03次、5.46次、3.13次。

2014年至2020年1-6月,润丰股份主营业务毛利率分别为14.87%、16.88%、19.40%、20.94%、18.89%、18.31%、19.75%,其中,自产类除草剂产品毛利率分别为15.48%、18.39%、21.32%、22.11%、20.78%、19.50%、21.45%,自产类杀虫剂毛利率分别为31.87%、24.99%、43.33%、42.45%、28.95%、35.95%、38.73%,自产类杀菌剂毛利率分别为29.12%、36.09%、39.40%、31.29%、24.87%、33.38%、37.93%。

2014年至2020年1-6月,润丰股份同行业上市公司毛利率均值分别为19.66%、20.18%、21.84%、22.15%、23.92%、22.44%、21.37%。

招股书显示,润丰股份2014年6月至2020年5月共进行7次股利分配,合计派发现金股利3.47亿元。

招股书显示,润丰股份控股股东山东润源无偿向公司提供保证担保,担保事项共计41项,担保金额最小为1000万元,最高为2.84亿元。其中,9项关联担保事项未履行完毕。

据润丰股份2020年8月8日申报稿、2018年4月2日报送申报稿、2020年10月15日上会稿显示,公司存在多项环保违法违规行为,其中,涉及罚款的环保违法违规行为共8项,未涉及罚款的其他环保违法违规行为共8项。

润丰股份招股书显示,公司存在一起诉讼金额为100万元的产品侵权诉讼案件。

2020年8月12日,FMC CORPORATION、FMC AGRO SINGAPORE PTE.LTD.(以下合称“原告”)以:发行人控股孙公司乌拉圭雨润农化公司在乌拉圭当地市场销售少量氯虫苯甲酰胺农药产品,另外发行人向1名俄罗斯客户销售3公斤氯虫苯甲酰胺原药,并向1名广州潜在客户免费提供3瓶氯虫苯甲酰胺制剂样品等作为主要诉由,向青岛市中级人民法院提起诉讼,主张发行人存在生产、使用、销售氯虫苯甲酰胺农药产品的行为,侵犯了其持有的“杀节肢动物的邻氨基苯甲酰胺”发明专利(专利号:ZL02815924.1),并请求法院判令发行人停止侵权行为,赔偿原告损失及合理开支共计人民币100万元,同时承担全部诉讼费用。

2020年9月16日,公司收到青岛市中级人民法院送达的相关诉讼材料,截止本招股书签署日,上述诉讼案件尚在审理过程中。

主营农药原药及制剂

润丰股份主营业务为农药原药及制剂的研发、生产和销售,具备除草剂、杀虫剂、杀菌剂等多种植保产品的原药合成及制剂加工能力,部分技术与工艺达到国际领先或先进水平。主要产品为农药原药及制剂,涵盖除草剂、杀虫剂、杀菌剂三大系列,以除草剂类产品为主,包括草甘膦、2,4-D、莠去津、百草枯等原药及制剂产品,广泛适用于大豆、玉米、小麦、水稻、甘蔗、棉花、蔬菜、果树等各类农作物,能够有效控制病虫草害。

润丰股份控股股东为山东润源,直接持有公司1.15亿股股份,占公司股份总数的55.48%;实际控制人为王文才、孙国庆及丘红兵三人,三人通过控股股东山东润源、KONKIA及山东润农合计实际持有发行人总股本的51.27%,按表决权口径合计持有发行人总股本的91.35%。王文才、孙国庆及丘红兵三人均为中国国籍,无境外永久居留权。

润丰股份此次拟于深交所创业板上市,公开发行新股数量不超过6905万股,公司股东本次不公开发售股份,保荐机构为东北证券股份有限公司。润丰股份此次拟募集资金13.42亿元,募集资金扣除发行费用后将按照轻重缓急依次投资于以下项目:

1.年产35300吨除草剂产品加工项目,使用募集资金金额2.20亿元;2.大豆田作物植保解决方案配套制剂加工项目,使用募集资金金额1.08亿元;3.甘蔗田植保作物解决方案配套制剂加工项目,使用募集资金金额1.03亿元;4.年产1万吨高端制剂项目,使用募集资金金额1.16亿元;5.年产20000吨2,4-D、2000吨烯草酮、500吨高效盖草能项目,使用募集资金金额3.39亿元;6.年产1000吨高效杀菌剂项目,使用募集资金金额1.00亿元;7.植保产品研发中心项目,使用募集资金金额7860万元;8.农药产品境外登记项目,使用募集资金金额2.76亿元。

农药产品登记证数量与登记费用无直接匹配关系引问询

创业板上市委员会2020年第35次审议会议于2020年10月22日召开,润丰股份首发符合发行条件、上市条件和信息披露要求。创业板上市委对润丰股份提出了三项问询问题,其中,要求润丰股份说明申请农药产品境外登记证以来每年支付登记费的金额,农药产品登记证数量与登记费用无直接匹配关系的原因及合理性。

以下为创业板上市委会议提出问询的主要问题:

1.请发行人代表:(1)说明发行人申请农药产品境外登记证以来每年支付登记费的金额,农药产品登记证数量与登记费用无直接匹配关系的原因及合理性;(2)结合对同一客户,存在同时通过传统出口和自主登记两种模式对其销售产品的情形,说明发行人没有全部采用更高毛利率的自主登记模式销售的原因及合理性。请保荐人代表发表明确意见。

2.发行人2020年1-6月营业收入、净利润均有较大幅度增长。请发行人代表补充说明全球新冠疫情对发行人经营的影响。请保荐人代表发表明确意见。

3.发行人存在48家境外子公司。请发行人代表详细说明:(1)境外子公司的人员规模和薪酬;(2)境外子公司在报告期内纳税申报的合规性。请保荐人代表发表明确意见。

2020年上半年营业收入35.83亿元 归母净利润2.70亿元

2014年至2020年1-6月,润丰股份实现营业收入分别为30.77亿元、29.07亿元、38.02亿元、50.47亿元、54.02亿元、60.74亿元、35.83亿元;主营业务收入分别为30.24亿元、28.93亿元、37.51亿元、50.21亿元、53.91亿元、60.51亿元、35.54亿元;销售商品、提供劳务收到的现金分别为28.47亿元、29.47亿元、35.38亿元、50.05亿元、54.04亿元、61.60亿元、30.16亿元。

2014年至2020年1-6月,润丰股份净利润分别为1.47亿元、1.94亿元、2.52亿元、2.87亿元、3.20亿元、3.54亿元、2.80亿元;归属于母公司所有者的净利润分别为1.47亿元、1.79亿元、2.38亿元、2.62亿元、3.10亿元、3.39亿元、2.70亿元;经营活动现金流量净额分别为2.53亿元、4.00亿元、5.04亿元、3.19亿元、4.38亿元、7.47亿元、1.34亿元。

2020年上半年总资产65.56亿元 总负债37.82亿元

2014年至2020年1-6月,润丰股份资产总计分别为28.09亿元、30.63亿元、40.21亿元、47.40亿元、48.72亿元、52.80亿元、65.56亿元;其中,流动资产分别为20.86亿元、22.28亿元、31.87亿元、38.13亿元、39.22亿元、42.14亿元、53.97亿元;非流动资产分别为7.23亿元、8.35亿元、8.35亿元、9.27亿元、9.49亿元、10.66亿元、11.59亿元。

2014年至2020年1-6月,润丰股份负债总计分别为18.35亿元、19.08亿元、26.61亿元、27.75亿元、26.37亿元、27.27亿元、37.82亿元;其中,流动负债分别为18.35亿元、19.05亿元、26.42亿元、27.59亿元、26.16亿元、27.00亿元、37.30亿元;非流动负债分别为0.51万元、297.44万元、1963.82万元、1656.96万元、2191.48万元、2657.84万元、5109.08万元。

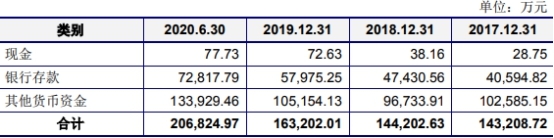

2020年上半年货币资金20.68亿元

2014年至2020年1-6月,润丰股份货币资金分别为7.43亿元、8.00亿元、10.00亿元、14.32亿元、14.42亿元、16.32亿元、20.68亿元;占流动资产比例分别为35.61%、35.90%、31.38%、37.56%、36.77%、38.73%、38.32%。

2014年至2020年1-6月,润丰股份货币资金中现金分别为4.39万元、9.67万元、30.31万元、28.75万元、38.16万元、72.63万元、77.73万元;银行存款分别为1.44亿元、2.03亿元、1.56亿元、4.06亿元、4.74亿元、5.80亿元、7.28亿元;其他货币资金分别为5.99亿元、5.96亿元、8.44亿元、10.26亿元、9.67亿元、10.52亿元、13.39亿元。

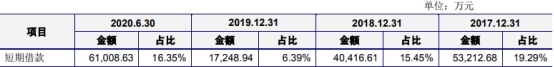

2020年上半年短期借款6.10亿元

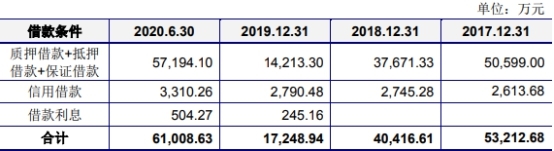

2014年至2020年1-6月,润丰股份短期借款分别为7.41亿元、6.56亿元、5.26亿元、5.32亿元、4.04亿元、1.72亿元、6.10亿元;占负债比例分别为40.40%、34.44%、19.90%、19.29%、15.45%、6.39%、16.35%。

2014年至2020年1-6月,润丰股份短期借款中质押借款+抵押借款+保证借款分别为7.17亿元、6.30亿元、4.98亿元、5.06亿元、3.77亿元、1.42亿元、5.72亿元;信用借款分别为2447.60万元、2597.44万元、2774.80万元、2613.68万元、2745.28万元、2790.48万元、3310.26万元。

润丰股份招股书显示,公司质押贷款主要系公司以贸易融资方式取得的借款,是公司短期借款的主要来源。

-

无相关信息

营业执照公示信息

营业执照公示信息