声迅股份逾期账款超净利 薪酬福利主管犯职务侵占罪等

9月17日,北京声迅电子股份有限公司(以下简称“声迅股份”)首发申请将上会。本次发行的保荐机构是西部证券。

声迅股份主要为客户提供安防解决方案和安防运营服务,具体包括智能监控报警解决方案、监控报警运营服务、智能安检解决方案、安检运营服务。公司是一家高新技术企业。

声迅股份拟在深交所中小板公开发行新股不超过2046万股,占发行后总股本比例不低于25%,拟募集资金5.20亿元,分别用于“运营服务中心及营销网络建设项目”、“研发中心升级建设项目”和“补充流动资金”。

声迅股份本次募资中将有2.9亿元用于场地购置和补血。“运营服务中心及营销网络建设项目”拟投入募资2.84亿元,其中场地购置1.2亿元,具体为拟在北京购置办公场地。“研发中心升级建设项目”拟投入募资1.66亿元,其中场地购置1亿元,本项目规划总建筑面积2500平方米,按照国家标准、行业标准和专业实验室标准对实验场地进行装修和建设。“补充流动资金”拟投入募资为7000万元。

声迅股份营收、净利增速不相匹配。2017年、2018年,声迅股份营业收入分别同比增长95.35%、-15.66%,净利分别同比增长255.82%、1.40%。各期声迅股份净利润的现金含量较差,经营净现金流在2017年和去年上半年均为负。

2016年至2019年1-6月,声迅股份营业收入分别为入1.93亿元、3.76亿元、3.17亿元、0.75亿元;销售商品、提供劳务收到的现金分别为2.23亿元、2.52亿元、3.63亿元、1.06亿元。净利润分别为2056.43万元、7317.24万元、7419.86万元、289.08万元,经营活动产生的现金流量净额分别为329.93万元、-1476.03万元、5163.01万元、-824.40万元。各期公司净利润现金含量(即经营活动产生的现金净流量/净利润)分别为0.16、-0.20、0.70和-2.85。

声迅股份应收账款占营收的比例逐年提升,在去年上半年远超同期营收。并且除2017年外,2016年、2018年、2019年1-6月,声迅股份逾期应收账款均超同期净利。

2016年至2019年1-6月,声迅股份应收账款账面余额分别为0.73亿元、2.51亿元、2.41亿元、2.16亿元,占营业收入比例分别为31.69%、61.49%、68.41%、260.51%。其中,各期信用期外应收账款分别为0.51亿元、0.56亿元、1.26亿元、1.63亿元,占比分别为69.45%、22.51%、52.18%、75.77%。

2018年及2019年上半年,声迅股份净资产收益率下滑猛烈。2016年-2018年及2019年1-6月,声迅股份净资产收益率分别为20.36%、52.65%、37.65%、0.45%。

2017年、2018年,声迅股份员工人数分别减少75人、80人,2年减少155人。2019年1-6月,声迅股份员工人数增加17人,但相比2016年,声迅股份2年半员工人数减少138人或16.35%。2016年-2018年及2019年1-6月,声迅股份员工人数分别为844人、769人、689人、706人。

中国经济网记者就相关问题采访声迅股份,截至发稿,未获回复。

安防解决方案和运营服务商二冲IPO拟中小板募资逾5亿元大头用于买楼补流

声迅股份主要为客户提供安防解决方案和安防运营服务,具体包括智能监控报警解决方案、监控报警运营服务、智能安检解决方案、安检运营服务。公司是一家高新技术企业。

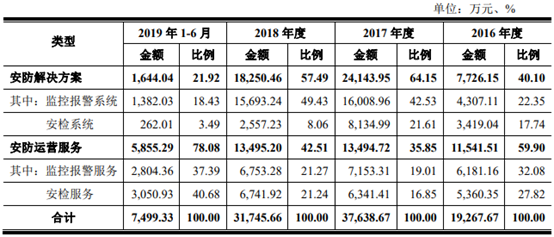

2016年-2018年及2019年1-6月,安防解决方案收入占比分别为40.10%、64.15%、57.49%、21.92%,安防解决方案包括监控报警系统和安检系统;安防运营服务收入占声迅股份营业收入的比例分别为59.90%、35.85%、42.51%、78.08%,安防运营服务包括监控报警服务和安检服务。

江苏天福投资有限公司直接持有公司2959万股股份,占本次发行前公司总股本的48.21%,为声迅股份的控股股东。

谭政和聂蓉夫妇为声迅股份的实际控制人。谭政直接持有公司1173.54万股股份,占本次发行前公司总股本的19.12%,聂蓉直接持有公司380.16万股股份,占本次发行前公司总股本的6.19%,且谭政通过天福投资间接控制公司48.21%的股份,故谭政、聂蓉二人合计控制公司73.52%的股份。

谭政任公司董事长、总经理,聂蓉任公司董事、副总经理。二人简历如下:

谭政:男,1961年6月出生,中国国籍,无境外永久居留权,本科学历,高级工程师。1984年8月至1987年8月,任湘潭矿业学院自动化系助教;1989年9月至1994年1月任北京星河智能计算机研究所所长;1994年1月至2010年12月任声迅有限董事长、总经理;2010年12月至今,任声迅股份董事长、总经理。

聂蓉:女,1963年11月出生,中国国籍,无境外永久居留权,本科学历,高级工程师、高级项目经理。1984年8月至1991年7月,任湖南长沙机电部第四十八研究所工程师;1991年8月至1993年12月,任广东星河电子总公司工程师;1994年1月至2010年12月,任声迅有限董事、副总经理;2010年12月至今,任声迅股份董事、副总经理。

此外,谭政和聂蓉之子谭天直接持有公司132万股,持股比例为2.15%,并持有天福投资23.64%的股份。谭政之外甥女李夏持有64.68万股股份,持股比例为1.05%;聂蓉之妹妹聂红持有102.96万股股份,持股比例为1.68%。

声迅股份拟在深交所中小板公开发行新股不超过2046万股,占发行后总股本比例不低于25%,拟募集资金5.20亿元,分别用于“运营服务中心及营销网络建设项目”、“研发中心升级建设项目”、“补充流动资金”。本次发行的保荐机构是西部证券。

声迅股份本次募资中将有2.9亿元用于场地购置和补血。

“运营服务中心及营销网络建设项目”拟投入募资2.84亿元,其中场地购置1.2亿元,具体为拟在北京购置办公场地。

“研发中心升级建设项目”拟投入募资1.66亿元,其中场地购置1亿元,装修费用375万元,本项目规划总建筑面积2500平方米,按照国家标准、行业标准和专业实验室标准对实验场地进行装修和建设。

“补充流动资金”拟投入募资额为7000万元。

本次系声迅股份第二次冲击IPO,声迅股份曾于2017年12月8日在证监会网站披露招股书,但之后声迅股份撤回首次IPO申报。

营收净利增速不匹配 净利现金含量弱

2016年至2019年1-6月,声迅股份营业收入分别为入1.93亿元、3.76亿元、3.17亿元、0.75亿元;销售商品、提供劳务收到的现金分别为2.23亿元、2.52亿元、3.63亿元、1.06亿元。净利润分别为2056.43万元、7317.24万元、7419.86万元、289.08万元,经营活动产生的现金流量净额分别为329.93万元、-1476.03万元、5163.01万元、-824.40万元。

声迅股份营收、净利增速不相匹配。2017年、2018年,声迅股份营业收入分别同比增长95.35%、-15.66%,净利分别同比增长255.82%、1.40%。

各期声迅股份净利润的现金含量较差,经营净现金流在2017年和2019年上半年均为负。各期公司净利润现金含量(即经营活动产生的现金净流量/净利润)分别为0.16、-0.20、0.70和-2.85。

据声迅股份招股书,公司主要为金融、轨道交通、城市公共安全的行业用户提供安防整体解决方案,上述客户多在每年上半年制订投资预算与采购计划,并履行内部审批和招标程序,验收和结算主要集中在下半年,特别是第四季度实现。2016年、2017年及2018年,公司第四季度实现的营业收入分别占当年营业收入的48.42%、61.39%及57.22%,公司收入存在较大的季节性波动风险。

声迅股份表示,报告期内,公司经营活动产生的现金流量净额存在一定的波动。2017年经营活动现金流量净额为负,主要原因为公司2017年营业收入大幅增长,经营活动现金流出较大,但项目回款存在一定滞后性。

去年上半年应收账款超营收 2年1期逾期应收账款超净利

声迅股份应收账款占营收的比例逐年上升,在去年上半年远超同期营收。并且除2017年外,2016年、2018年、2019年1-6月,声迅股份逾期应收账款均超同期净利。

2016年至2019年1-6月,声迅股份应收账款账面余额分别为0.73亿元、2.51亿元、2.41亿元、2.16亿元,占营业收入比例分别为31.69%、61.49%、68.41%、260.51%。

其中,各期信用期外应收账款分别为0.51亿元、0.56亿元、1.26亿元、1.63亿元,占比分别为69.45%、22.51%、52.18%、75.77%。同期净利润分别为2056.43万元、7317.24万元、7419.86万元、289.08万元。

声迅股份招股书称,大量的应收账款未在信用期限内收回,主要原因为集成项目的主要客户为政府部门、轨道交通及公用事业企业,此类单位资金拨付的审批和控制流程较长,部分项目还需要等待建设方根据项目整体进度统一调度安排,销售款项的收回存在一定的滞后性。

截至2019年6月30日,信用期外的应收账款余额占应收账款余额比例较2018年末进一步提升,主要原因为2018年年底确认的部分项目的应收账款尚未收回,从而超出公司的信用期。

各期,声迅股份应收账款周转率分别为2.11、2.07、1.20、0.61,行业平均数分别为3.00、2.72、2.42、1.70。

声迅股份表示,考虑长期应收款后,发行人应收账款周转率低于行业平均水平,但仍在合理范围内,如果从个别公司的角度来看,汉邦高科、东方网力和中威电子周转率均低于发行人。公司应收款项回款较慢与客户性质及其付款审批流程较长有较大关系。2018年末公司应收款项余额较大,当年收入有所下降,导致应收账款周转率有所降低。

ROE剧烈下滑

2018年及2019年上半年,声迅股份净资产收益率下滑猛烈。2016年-2018年及2019年1-6月,声迅股份净资产收益率分别为20.36%、52.65%、37.65%、0.45%。

声迅股份招股书称,公司本次募集资金到位后,公司净资产将大幅增加。由于从募集资金到位到募集资金投资项目产生效益需要一定时间,短期内公司净利润将难以与净资产保持同步增长,净资产收益率可能会出现下降。长期来看,随着募集资金投资项目的成功实施,公司的研发能力、产品水平、营销能力、服务能力都将得到明显的提升,这将对公司未来的收益水平和持续盈利能力产生积极的影响。随着募投项目产能的释放,公司的净资产收益率届时也将得到显著改善。

-

无相关信息

营业执照公示信息

营业执照公示信息