拟科创板募资8.4亿元 惠泰医疗大客户与关联方共邮箱

9月8日,深圳惠泰医疗器械股份有限公司(以下简称“惠泰医疗”)首发申请将上会。惠泰医疗是一家专注于电生理和血管介入医疗器械的研发、生产和销售的高新技术企业。本次发行的保荐机构(主承销商)系中信证券,联席主承销商为中金公司。

惠泰医疗拟在上交所科创板公开发行新股不超过1667万股,占发行后股本比例不低于25%。拟募集资金8.40亿元,其中3.68亿元用于“血管介入类医疗器械产业化升级项目”,3.39亿元用于“血管介入类医疗器械研发项目”,1.34亿元用于“补充流动资金”。

惠泰医疗营收、净利增速不相匹配,且净利呈V型反转。2018年,营收同比增长57.84%,净利同比减少38.43%;2019年营收增67.08%,净利增368.22%。

2017年-2019年,惠泰医疗营业收入分别为1.53亿元、2.42亿元、4.04亿元,销售商品、提供劳务收到的现金分别为1.79亿元、2.80亿元、4.28亿元。净利润分别为2708.14万元、1667.48万元、7807.53万元,经营活动产生的现金流量净额分别为1291.33万元、1863.13万元、5489.82万元。

据《中国经营报》,惠泰医疗一大客户与实控人控制企业存在共用邮箱情况。惠泰医疗与2018年第一大客户北京开运瑞通科贸有限公司(以下简称“开运瑞通”)之间关系非同一般。开运瑞通同时也是惠泰医疗2017年第二大客户。

2017年、2018年,惠泰医疗对开运瑞通的销售额分别为1173.22万元、1081.85万元,分别占当年主营业务收入的7.9%和4.53%。

记者进一步调查掌握到,开运瑞通实控人姜兰和惠泰医疗实控人成正辉共同成立了北京惠泰宏达科贸有限公司(以下简称“惠泰宏达”),成正辉持股60%,姜兰持股40%。另外,姜兰与惠泰医疗另一实控人成灵母亲田继武共同控制北京市开运利达科贸有限公司(以下简称“开运利达”);姜兰亦对惠泰医疗认定为关联方的一家公司持股5.85%。

更值得注意的是,开运瑞通、惠泰宏达和开运利达3家公司工商登记的联系邮箱为同一个;惠泰宏达历史工商登记电话与开运瑞通、开运利达现有联系电话一致;开运瑞通主要高管与惠泰宏达人员结构一致。

对此,记者致电开运瑞通求证该联系方式是否亦属惠泰宏达,对方回答“是的”,还表示惠泰宏达“与开运瑞通有关联,但不完全一样”。在记者表明身份欲进一步询问后,对方随即挂断电话。

4月28日,惠泰医疗方面对记者否认了开运瑞通由公司实控人所控制,并表示开运瑞通与公司发生的销售业务价格公允,不存在利益输送,且称开运瑞通因业务调整,故2019年不再为公司前五大客户。

中国经济网记者注意到,2019年,一家新面孔——上海沐禹贸易中心上榜成为惠泰医疗第3大客户,销售金额为1375.22万元,占当期主营业务收入比例的3.43%。

惠泰医疗招股书称,开运瑞通实际控制人姜兰与上海沐禹贸易中心实际控制人罗志宏为亲属关系,上海沐禹贸易中心于2018年底承接了北京开运瑞通科贸有限公司经销发行人电生理产品相关业务,在业务过渡期间双方在2018年存在一定的重叠,如合并计算则金额为1182.24万元,占公司当年整体营业收入的比重4.95%。

此外,惠泰医疗前5大客户中,还有2家客户值得关注,即Access Point Technologies,Inc.和Access Point Technologies EP Inc,这两家客户公司不仅名称相似,还与惠泰医疗商号相似。惠泰医疗英文名称为APT Medical Inc.。

惠泰医疗招股书称,发行人实际控制人成正辉早期从事外科手术医疗器械代理期间,与Access Point Technologies,Inc.实际控制人Gordon Hocking(美国国籍)相识,基于双方对医疗器械行业发展情况的预判,双方认为心血管介入医疗器械具有较好的发展前景。从而由双方分别独立在中国及日本设立惠泰医疗(APT Medical)及Access Point Technologies,Inc.,由惠泰医疗提供OEM服务,负责产品的研发、生产,由Access Point Technologies,Inc.负责在境外的产品注册和销售。

为进一步扩大业务规模,由Gordon Hocking牵头,将Steve Berhow作为合作伙伴在美国设立Access Point Technologies EP Inc,负责电生理业务在欧美地区品牌注册和销售。

各期,惠泰医疗对Access Point Technologies,Inc.和Access Point Technologies EP Inc销售收入合计分别为2392.51万元、1975.89万元、2492.37万元,占收入比例分别为15.62%、8.17%、6.17%。

2017年-2019年,相关监管部门合计27次检查惠泰医疗,其中19次检查出多项不合格或缺陷、隐患、要求限期整改。这些检查的监管单位包括深圳市市场和质量监督管理委员会南山食品药品监督管理局、上海市徐汇区市场监管局、湘潭市食品药品监督管理局、湖南省食品药品监督管理局、湖南湘乡市经济开发区安全生产委员会办公室、湘乡市公安局治安大队、湘乡市应急管理局、湖南湘乡经济开发区管理委员会产业发展局。

惠泰医疗回复中国经济网记者采访称,上述核查均为监管机构日常监督内容,为一般缺陷事项。

医疗器械厂商拟科创板募资8.4亿元

惠泰医疗是一家专注于电生理和血管介入医疗器械的研发、生产和销售的高新技术企业,已形成了以完整冠脉通路和电生理医疗器械为主导,外周血管和神经介入医疗器械为重点发展方向的业务布局。

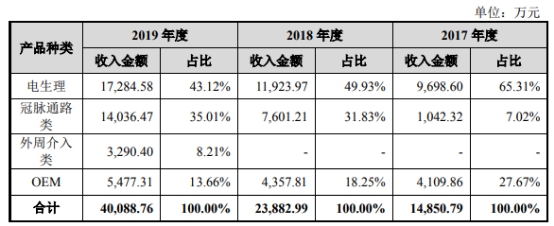

2017年-2019年,电生理医疗器械销售收入占主营业务收入的比例分别为65.31%、49.93%、43.12%,冠脉通路类销售收入占比分别为7.02%、31.83%、35.01%,OEM(代工生产)收入占比分别为27.67%、18.25%、13.66%。

公司控股股东是成正辉,持有发行人1668.50万股,占总股本的33.37%。公司实际控制人为成正辉及成灵,二人系父子关系。成灵持有发行人500.0442万股股份,持股比例为10.00%,成正辉与成灵父子合计持有公司43.37%的股份。成正辉目前任公司法定代表人、董事长、总经理,成灵任公司商务经理,二人简历如下:

成正辉:1964年12月出生,中国国籍,无境外永久居留权,居民身份证号为44030119641229****,中国科学院金属研究所硕士研究生学历。1988年毕业后至1999年7月,先后任职于深圳东部开发(集团)有限公司、深圳嘉云电子有限公司等公司;1999年7月至2001年4月任先健科技(深圳)有限公司总经理;2001年4月至2002年7月任深圳市开运实业发展有限公司执行董事;2002年6月创立发行人前身惠泰有限;2002年8月至2016年11月任上海恺蕴经贸有限公司监事;2009年9月至2010年9月任北京晟睿普科技发展有限公司法定代表人、经理;2014年5月至今担任发行人法定代表人、董事长,2016年8月至今担任发行人总经理。

成灵:1992年7月出生,中国国籍,无境外永久居留权,居民身份证号为44030319920723****,软件工程本科学历。2015年7月至2016年4月任深圳华强北国际创客中心有限公司商务经理;2016年7月至今任发行人商务经理。

惠泰医疗拟在上交所科创板公开发行新股不超过1667万股,占发行后股本比例不低于25%。拟募集资金8.40亿元,其中3.68亿元用于“血管介入类医疗器械产业化升级项目”,3.39亿元用于“血管介入类医疗器械研发项目”,1.34亿元用于“补充流动资金”。

公司选择的上市标准为:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

净利V型反转

惠泰医疗营收向上,但净利呈V型反转。2018年,营收同比增长57.84%,净利同比减少38.43%;2019年营收增67.08%,净利增368.22%。

2017年-2019年,惠泰医疗营业收入分别为1.53亿元、2.42亿元、4.04亿元,销售商品、提供劳务收到的现金分别为1.79亿元、2.80亿元、4.28亿元,销售收现率分别为1.17、1.16、1.06。

同期净利润分别为2708.14万元、1667.48万元、7807.53万元,经营活动产生的现金流量净额分别为1291.33万元、1863.13万元、5489.82万元,与净利的差距分别为-1416.81万元、195.65万元、-2317.71万元。

惠泰医疗表示,公司主要利润主要来源于公司之全资子公司湖南埃普特。2019年,公司经营活动产生的现金流量净额较净利润偏低,主要原因系当年存货增加较多,导致经营活动产生的现金流净额较小。

2020年1-6月,公司营业收入为1.93亿元,同比略升约4.63%;净利润为3815.85万元,同比下降约6.01%;扣除非经常性损益后归属于母公司净利润为3627.57万元,同比下降约11.49%。

惠泰医疗预计2020年1-9月可实现营业收入约为3.12亿元至3.36亿元,预计较上年同期变动幅度为10.21%至18.76%;可实现归属于母公司净利润约为6569.00万元至7681.00万元,预计较上年同期变动幅度为2.71%至20.11%。

1大客户与实控人控制企业共用邮箱

据《中国经营报》,惠泰医疗与2018年第一大客户北京开运瑞通科贸有限公司(以下简称“开运瑞通”)之间关系非同一般。开运瑞通同时也是惠泰医疗2017年第二大客户。

2017年、2018年,惠泰医疗对开运瑞通的销售额分别为1173.22万元、1081.85万元,分别占当年主营业务收入的7.9%和4.53%。

记者进一步调查掌握到,开运瑞通实控人姜兰和惠泰医疗实控人成正辉共同成立了北京惠泰宏达科贸有限公司(以下简称“惠泰宏达”),成正辉持股60%,姜兰持股40%。另外,姜兰与惠泰医疗另一实控人成灵母亲田继武共同控制北京市开运利达科贸有限公司(以下简称“开运利达”);姜兰亦对惠泰医疗认定为关联方的一家公司持股5.85%。

更值得注意的是,开运瑞通、惠泰宏达和开运利达3家公司工商登记的联系邮箱为同一个;惠泰宏达历史工商登记电话与开运瑞通、开运利达现有联系电话一致;开运瑞通主要高管与惠泰宏达人员结构一致。

对此,记者致电开运瑞通求证该联系方式是否亦属惠泰宏达,对方回答“是的”,还表示惠泰宏达“与开运瑞通有关联,但不完全一样”。在记者表明身份欲进一步询问后,对方随即挂断电话。

4月28日,惠泰医疗方面对记者否认了开运瑞通由公司实控人所控制,并表示开运瑞通与公司发生的销售业务价格公允,不存在利益输送,且称开运瑞通因业务调整,故2019年不再为公司前五大客户。

在开运瑞通分别担任执行董事的姜兰、经理李建新和监事安艳萍,也同在惠泰宏达担任相同的职务。且开运瑞通和开运达利现有的联系电话一致,而惠泰宏达和开运达利的地址在同一幢办公楼,一个为1205室,另一个为1105室。

记者从招股书进行查找,姜兰的名字仅在一家名为湖南瑞康通科技发展有限公司(以下简称“湖南瑞康通”)的企业中出现,该公司是惠泰医疗的孙公司,由子公司湖南埃普特持股30.91%,姜兰持股5.85%。在招股书中,惠泰医疗认定湖南瑞康通为惠泰医疗关联方。

至此,姜兰与惠泰医疗及其实控人之间存在多层合作关系,但在公司的披露中,惠泰医疗方面称:“公司董事、监事和高管人员在主要客户中不持有股份或其他权益,不存在关联关系。”

值得一提的是,开运瑞通是惠泰医疗2017年应收账款的第一大客户,占当年应收账款12.53%为399万元,2018年由其构成的应收账款有269万元,占比9.94%,排名第五。2019年,开运瑞通从惠泰医疗前五大客户名单中悄然消失。

对此,深圳某券商分析师认为,重要客户突然在2019年地位下降,有可能是“被做过调整”。据其以往经验,不少公司会在筹划上市时进行多方面调整,目的都是为了尽量符合上市要求。

一位长期关注上市公司的上海律师事务所负责人则对记者表示,基于上述情况,惠泰医疗和客户之间的交易和关系将会被交易所重点关注,相关保荐机构、律所和会计师也负有义务对其进行深层调查。

中国经济网记者注意到,2019年,一家新面孔上海沐禹贸易中心上榜成为惠泰医疗第3大客户,销售金额为1375.22万元,占当期主营业务收入比例的3.43%。

-

无相关信息

营业执照公示信息

营业执照公示信息