三峰环境有息负债60亿冲关IPO 存货占流动资产比例上涨

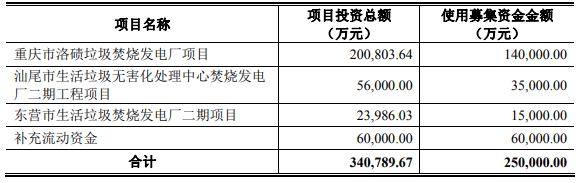

4月16日,重庆三峰环境集团股份有限公司(以下简称“三峰环境”)的首发申请将上会。三峰环境拟在上交所主板公开发行新股不超过4.33亿股,拟募集资金25亿元,用于“重庆市洛碛垃圾焚烧发电厂项目”、“汕尾市生活垃圾无害化处理中心焚烧发电厂二期工程项目”、“东营市生活垃圾焚烧发电厂二期项目”、“补充流动资金”4个项目,各项目拟投入募资分别为14亿元、3.5亿、1.5亿元、6亿元。三峰环境本次发行的保荐机构是中信建投证券。

据三峰环境新版招股书,三峰环境2016年和2017年的申报财务报表与原始财务报表存在差异。相较原始报表,在申报财务报表中,2016年,三峰环境营业收入调增2077.41万元、净利润调增2606.16万元,累计调增期末净资产3.08亿元;2017年,三峰环境营业收入调减2582.13万元,净利润调减1071.71万元;累计调增期末净资产1031.77万元。

三峰环境招股书显示,2016年-2018年及2019年1-6月,三峰环境营业收入分别为24.28亿元、29.70亿元、34.33亿元、20.04亿元。销售商品、提供劳务收到的现金分别为27.47亿元、29.54亿元、35.43亿元、17.50亿元。销售商品、提供劳务收到的现金与营业收入的比例分别为1.13、0.99、1.03、0.87。

同期,三峰环境的净利润分别为3.34亿元、4.67亿元、5.34亿元、2.79亿元。经营活动产生的现金流量净额分别为9.92亿元、5.47亿元、7.46亿元、1.38亿元。

三峰环境负债一路攀升,特别是2018年负债激增逾20亿元。2016年-2018年及2019年1-6月,三峰环境负债总额分别为47.94亿元、54.66亿元、75.00亿元、82.87亿元。

此外,据中国经营报报道,记者测算获知,三峰环境报告期内其有息负债逐年增加。2016-2019年上半年,有息负债分别约为30.66亿元、36.99亿元、53.64亿元、60.02亿元,三年半的时间增长近两倍。此外,记者查询相关资料了解到,三峰环境及其子公司近年来共利用应收账款融资16次、银行借款23次、股权质押4次。

三峰环境资产负债率持续走高,流动比率和速动比率则均下滑至1以下。同期,三峰环境资产负债率(合并)分别为57.36%、57.43%、64.31%、64.98%。流动比率分别为1.04倍、0.98倍、0.82倍、0.85倍,速动比率分别为0.91倍、0.69倍、0.70倍。

三峰环境应收账款一路攀升,应收账款净额占营收比例在2017年不及同行均值,在2018年和2019年1-6月升至同行最高。2016年-2018年及2019年1-6月,三峰环境应收账款净额分别为5.01亿元、6.21亿元、8.67亿元、12.10亿元,应收账款净额占营业收入的比例分别为20.62%、20.91%、25.27%、60.38%。同行业应收账款占营业收入比例平均值分别为19.80%、23.54%、23.35%、50.40%。

三峰环境存货逐年大涨,存货占流动资产比例逐年上升。2016年-2018年及2019年1-6月,三峰环境存货分别为2.77亿元、3.13亿元、4.67亿元、5.78亿元,占流动资产比例分别为12.40%、13.66%、16.72%、17.97%。

三峰环境存在巨额关联交易。2016年-2018年及2019年1-6月,三峰环境向关联方购买商品、接受劳务金额分别为4.42亿元、3.31亿元、3913.02万元、89.12万元,关联方采购占当期营业成本的比重分别为26.46%、15.96%、1.62%、0.06%。同期,三峰环境关联销售在逐年攀升。三峰环境向关联方销售商品、提供劳务金额分别为1.37亿元、1.72亿元、2.25亿元、2.10亿元,占当期营业收入的比重分别为5.66%、5.80%、6.56%、10.49%。三峰环境还存在为参股公司绍兴能源3.44亿元借款、京城环保9456.52万元债务担任担保方,招股书显示,这2起担保均未履行完毕。此外,三峰环境与关联方在报告期内频繁、巨额拆借资金,金额最少的一笔200万元,最多的一笔达1亿元。

据三峰环境新版招股书,三峰环境正在进行的尚未了结的诉讼、仲裁案件达13起,包括买卖合同纠纷、建设工程施工合同纠纷、定作合同纠纷、招投标买卖合同纠纷、供热蒸汽合同纠纷。其中4起涉案金额超千万,最高的2起金额分别为7042.26万元、5000万元。招股书显示,2018年7月,三峰环境全资子公司南宁三峰因诉讼事项导致银行账户被司法冻结,账户内被冻结的资金计入其他货币资金,截至2018年末和2019年6月30日,南宁三峰因诉讼事项而被冻结的账户内资金余额分别为4387.09万元和7102.03万元。

三峰环境是行政处罚常客。第一版招股书显示,2015年4月至2018年11月,三峰环境共计被行政处罚19次。其中2起安全生产处罚,11起环保处罚,6起其他处罚。其中1起安全生产事故还导致两人死亡的悲剧。新版招股书显示,2019年2月,三峰环境新添1起行政处罚。

中国经济网记者就相关问题采访三峰环境,截至发稿,未获回复。

垃圾焚烧发电企业拟募资25亿元

三峰环境从事垃圾焚烧发电相关业务,主营业务包括垃圾焚烧发电项目投资运营、EPC建造以及垃圾焚烧发电核心设备研发制造等。

三峰环境的直接控股股东为德润环境,间接控股股东为水务资产,实际控制人为重庆市国资委。

截至招股说明书签署日,德润环境直接持有三峰环境7.36亿股股份,占三峰环境本次发行前总股本的56.62%。水务资产直接持有三峰环境1.42亿股股份、占三峰环境本次发行前总股本的10.96%,通过持有德润环境54.90%股权的方式间接持有三峰环境56.62%的股份,水务资产以直接和间接方式合计持有三峰环境67.58%的股份。重庆市国资委通过德润环境、水务资产、重庆地产、西证投资间接控制三峰环境78.53%的股权。

三峰环境拟在上交所主板公开发行新股不超过4.33亿股,不低于本次发行后总股本的10%。拟募集资金25亿元,其中14亿元用于“重庆市洛碛垃圾焚烧发电厂项目”、3.5亿元用于“汕尾市生活垃圾无害化处理中心焚烧发电厂二期工程项目”、1.5亿元用于“东营市生活垃圾焚烧发电厂二期项目”、6亿元用于“补充流动资金”。三峰环境本次发行的保荐机构是中信建投证券。

调整2年财务数据

据三峰环境2019年8月30日报送的新版招股书,三峰环境2016年和2017年的申报财务报表与原始财务报表存在差异。

2016年,三峰环境申报财务报表中调整数额达500万元以上的项目包括:应收账款相比原始报表调减858.25万元,一年内到期的非流动资产调增2066.62万元,其他流动资产调减4116.35万元,长期应收款调减2066.62万元,固定资产调增5340.25万元,在建工程调减7157.41万元,无形资产调增1.45亿元,应付账款调增1213.69万元,预收款项调减1406.78万元,其他应付款调减1483.49万元,长期应付款调减3.47亿元,预计负债调增9730.15万元,递延收益调增2038.26万元,其他非流动负债调增2170.77万元,资本公积调减9400.96万元,盈余公积调减562.35万元,未分配利润调增2475.36万元,营业收入调增2077.41万元,营业成本调增904.47万元,资产减值损失调增598.40万元。

2017年,三峰环境申报财务报表中调整数额达500万元以上的项目包括无形资产调增843.84万元,应付账款调增1625.98万元,其他应付款调减1571.88万元,一年内到期的非流动负债调减1466.20万元,长期借款调增1466.20万元,长期应付款调减5730万元,递延收益调增2354.75万元,其他非流动负债调增2220.74万元,少数股东权益调增1457.08万元,营业收入调减2582.13万元,财务费用调减630.19万元,其他收益调增1652.74万元。

上述差异调增三峰环境2016年净利润2606.16万元;累计调增期末净资产3.08亿元。上述差异调减三峰环境2017年净利润1071.71万元;累计调增期末净资产1031.77万元。三峰环境招股书表示,上述差异事项涉及增值税、附加税、企业所得税等调整的,公司已按《企业会计准则》进行处理,并按税务要求进行申报和缴纳。

三峰环境招股书显示,2016年-2018年及2019年1-6月,三峰环境营业收入分别为24.28亿元、29.70亿元、34.33亿元、20.04亿元。销售商品、提供劳务收到的现金分别为27.47亿元、29.54亿元、35.43亿元、17.50亿元。销售商品、提供劳务收到的现金与营业收入的比例分别为1.13、0.99、1.03、0.87。

三峰环境招股书称,公司的营业收入中EPC建造业务按完工百分比法确认收入,而对应的收款按照合同约定的节点进行,导致确认收入和销售回款存在一定的时间差。2019年1-6月销售商品、提供劳务收到的现金占营业收入的比例为0.87,主要为郑州设备供应项目焚烧炉到货确认收入1.47亿,该部分收入因未到收款节点尚未收回,剔除该部分款项影响后的比例为1.07。总体而言,公司销售商品、提供劳务收到的现金占同期营业收入的比例总体保持稳定,各年差异不大。

同期,三峰环境的净利润分别为3.34亿元、4.67亿元、5.34亿元、2.79亿元。经营活动产生的现金流量净额分别为9.92亿元、5.47亿元、7.46亿元、1.38亿元。

三峰环境表示,2016年公司经营活动产生的现金流量净额显著高于同期净利润,原因一方面为公司应收百果园项目、涪陵项目等项目工程款于2016年集中回款;另一方面,汕尾项目(一期)、万州项目、南宁项目等项目在2015-2016年间陆续投入生产运营,取得垃圾处置收入和电力销售收入,以至于经营活动现金流入增加。2019年1-6月公司经营活动产生的现金流量净额低于同期净利润,主要系受公司部分EPC建造业务和设备销售业务结算进度影响所致。

有息负债三年半增近两倍达60亿元

三峰环境负债一路攀升,特别是2018年负债激增逾20亿元。2016年-2018年及2019年1-6月,三峰环境负债总额分别为47.94亿元、54.66亿元、75.00亿元、82.87亿元。其中,流动负债分别为21.40亿元、23.36亿元、33.84亿元、37.72亿元,非流动负债分别为26.53亿元、31.30亿元、41.16亿元、45.14亿元。

此外,据中国经营报报道,记者测算获知,三峰环境报告期内其有息负债逐年增加。2016-2019年上半年,有息负债分别约为30.66亿元、36.99亿元、53.64亿元、60.02亿元,三年半的时间增长近两倍。此外,记者查询相关资料了解到,三峰环境及其子公司近年来共利用应收账款融资16次、银行借款23次、股权质押4次。

三峰环境方面表示,为实现业务快速发展、核心竞争力提升、战略目标顺利实现,公司需要大量的前期资金投入,目前公司融资渠道较为单一,主要通过银行借款获取资金。本次发行将募集资金用于垃圾焚烧发电项目及补充流动资金,一定程度上提高公司偿债能力和抗风险能力。

三峰环境资产负债率持续走高,流动比率和速动比率则均下滑至1以下。同期,三峰环境资产总额分别为83.57亿元、95.18亿元、116.62亿元、127.54亿元。资产负债率(合并)分别为57.36%、57.43%、64.31%、64.98%。流动比率分别为1.04倍、0.98倍、0.82倍、0.85倍,速动比率分别为0.91倍、0.69倍、0.70倍。

三峰环境招股书称,报告期内,公司流动比率、速动比率总体略有下降,资产负债率总体呈增长趋势,主要系公司垃圾焚烧发电投建项目增多,项目建设期资本投入增加所致。而公司目前融资方式与渠道单一,主要通过银行借款以及经营活动产生的现金流用于项目建设,导致公司资金压力增加,偿债能力指标略有下降。

三峰环境表示,公司流动比率、速动比率略低于行业平均水平,而资产负债率高于行业平均水平,主要原因为公司近几年处于快速扩张期,依靠自身积累难以满足营运资金的需求。同时,公司尚未登陆资本市场,股权融资能力有限,主要通过银行借款补充日常营运资金。

-

无相关信息

营业执照公示信息

营业执照公示信息